新能源汽车赛场,早已不是新势力车企的独角戏。

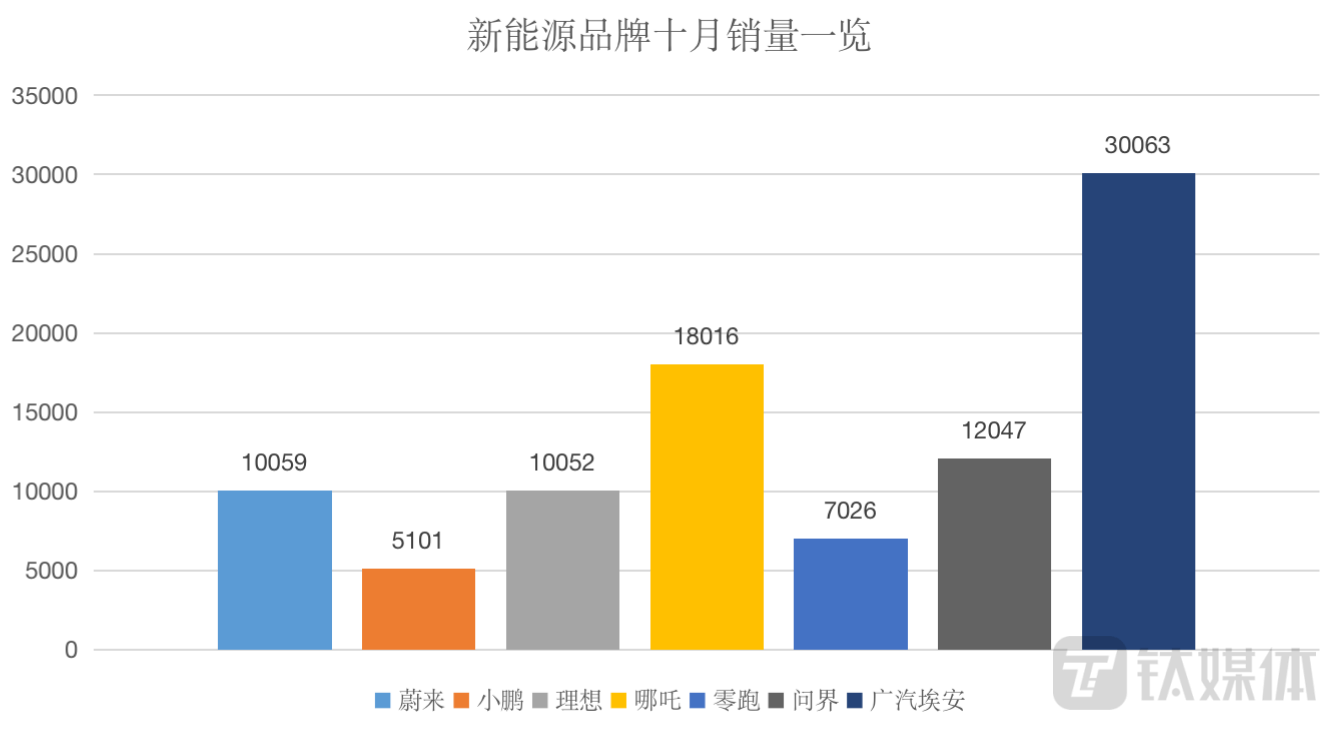

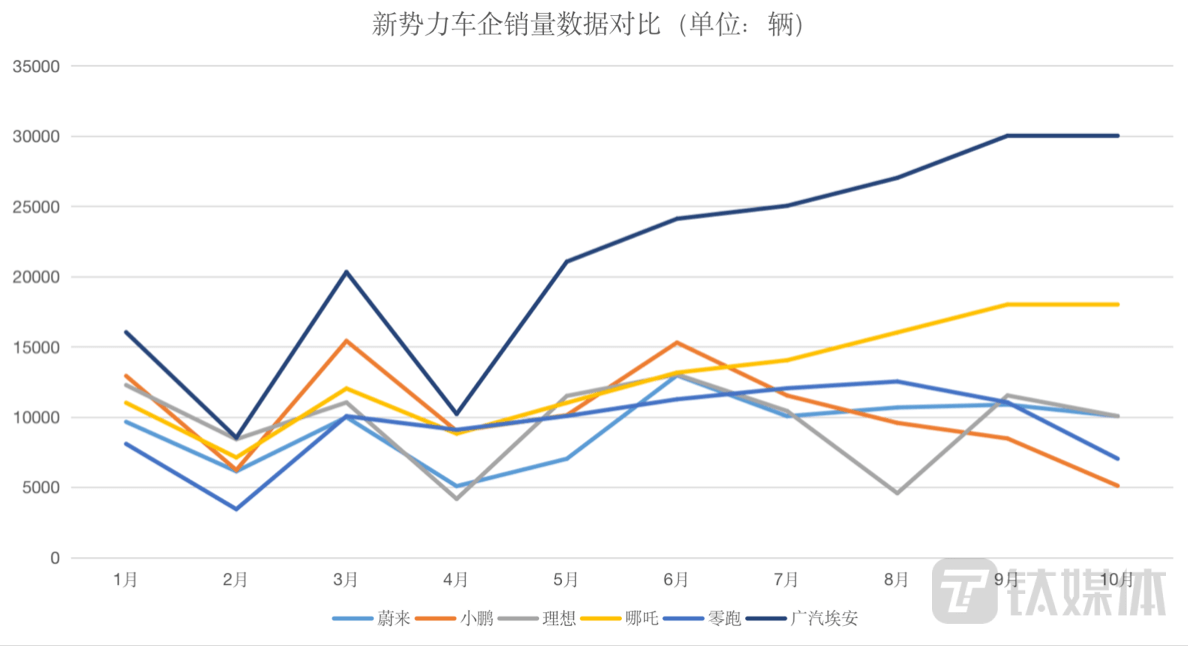

10 月交付数据显示,蔚小理等新能源车企已不再是出货量的扛把子,转而代之的是包括埃安、问界、极氪等传统车企新能源子品牌销量的上佳表现。

近年来,面对新势力车企蚕食着汽车市场份额的情景,传统车企逐渐顺应新能源发展趋势,推出专攻新能源市场的汽车子品牌。

背靠大厂,含着金汤匙出生的子品牌们开启迅速扩张,研发、投产、推产品、建渠道,以迅猛之势进场。可以说,没有任何一家车企愿意错过新能源发展的浪潮。

在快速攻城略地之时,有不少品牌开始释放出了“单飞”的信号,埃安、极氪等品牌都曾表示将分拆出来在 A 股上市,且已经公开增资扩股。

可以预见,在不久的将来,埃安、极氪等传统车企的子品牌与蔚小理零跑等新势力将在二级市场正面相对,一场传统车企在新能源汽车赛道上的反攻战役才刚刚开启。

埃安:估值超千亿,品牌向上或成难题

国有汽车企业实施实行股份制拆分的先河,最早是由埃安开创。

埃安的前身为广汽新能源,2017 年 7 月分拆于新能源汽车业务,成为广汽新能源有限公司,2020 年更名为广汽埃安新能源汽车有限公司,作为广汽新能源汽车独立品牌运营。这个时期的埃安,依然是依附于广汽之下的一个新能源品牌。

为了让埃安从中独立,2021 年 8 月 31 日,发布公告称拟推进广汽埃安的混合所有制改革,对其增资扩股并引入战略投资者,按下了埃安混改、引入战投的启动键。

同年 11 月 29 日,及广汽乘用车以合计 109.64 亿的现金及实物资产向广汽埃安增资,埃安以 49.75 亿元现金和承担负债方式承接广汽研究院、广汽乘用车纯电新能源领域的研发人员和相关资产,此次内部资产重组标志着埃安混合所有制改革及引入战略投资者的前期准备工作完成,其注册资本将增加至 60 亿元。

从 8 月份启动混改到 11 月发布公告,埃安仅仅用了 3 个月。埃安的下一步,是引进战略合作者,为走向资本市场做准备。

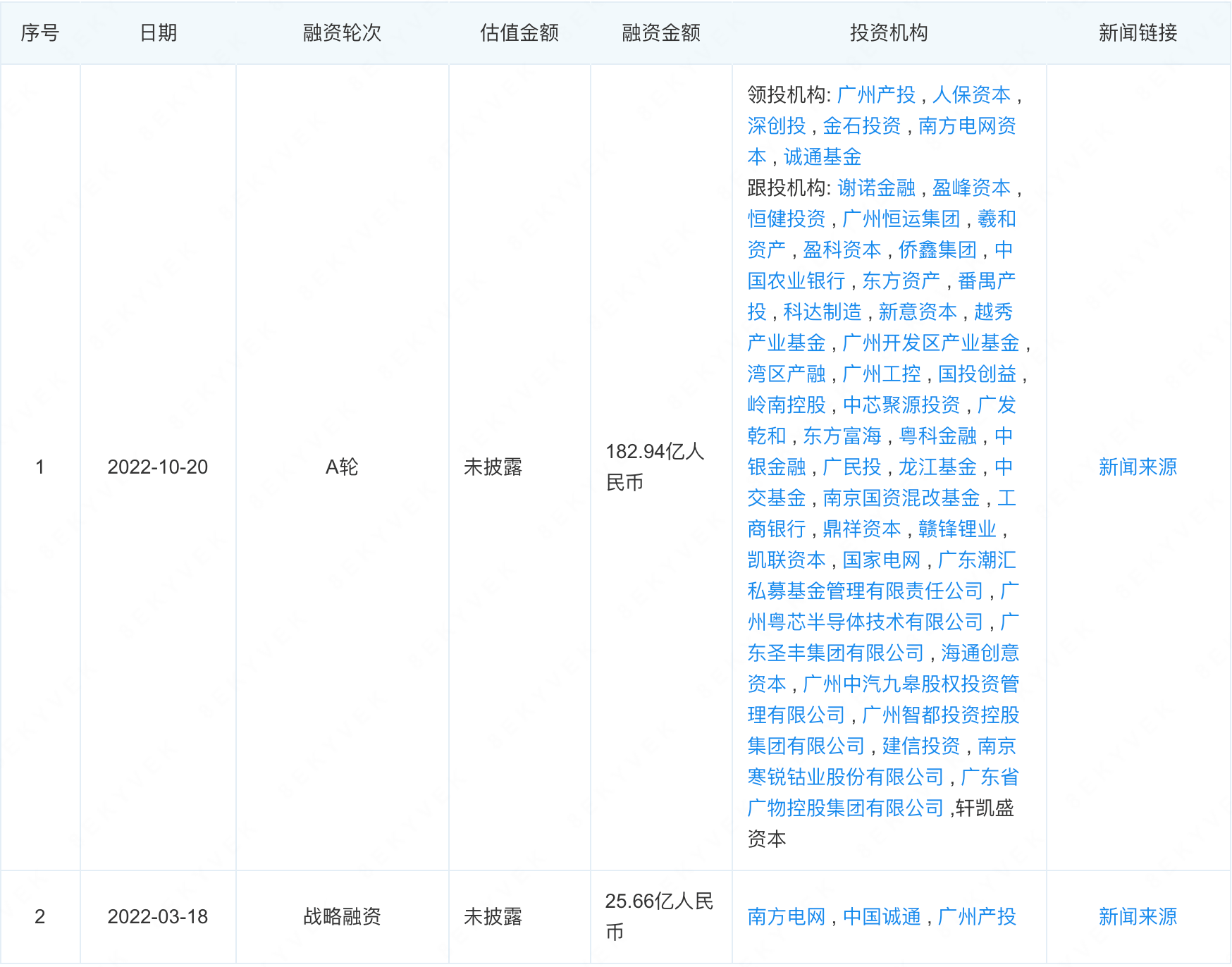

今年 3 月,埃安推进了员工持股以及引入战投,其拿出了 6.55% 的股份,融资 25.66 亿元,近 800 名员工获得公司股份,同时引进了南方电网、中国诚通、广州产投三家国家队机构;其中员工持股占比 4.55%,三家机构占 2%。

值得一提的是,这是埃安首次推动融资,此时的埃安估值达到 391.76 亿元。

仅仅过了 7 个月,埃安完成了新一轮融资,A 轮融资总额高达 182.94 亿元。融资完成后,直接及间接合计持股比例将由 93.45% 变更为 76.89%。

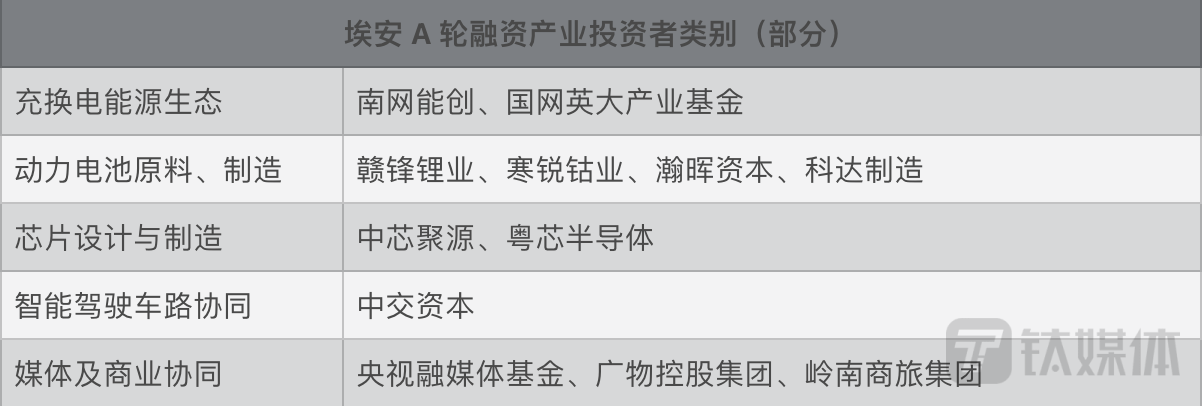

值得注意的是,埃安在本轮融资中引进了多达 53 家投资机构,包括产业投资机构、财务投资机构,以及政府基金,为埃安后续的产业链布局埋下了伏笔。

A 轮融资之后,埃安的估值随之飙升至 1032.39 亿元,逼近的 A 股市值,成为国内未上市新能源汽车公司最高估值超千亿的企业。

尤其在汽车资本市场日渐低迷的下半年,埃安不仅能获得多方投资,而且估值在半年时间就实现翻倍增长,足以想见市场对埃安的认可。与此同时,市场上也有一些认为估值过高的声音,两方声音的博弈,其实也是对于埃安现下成绩和未来发展的猜测与预判。

从产品线来看,埃安目前推出了 AION S、AION LX、AION V、AION Y 四大系列车型,以及一款超跑 Hyper SSR。

从近年来的销量表现来看,埃安所取得的成绩可圈可点。2018 年、2019年、2020年、2021年及 2022 年 1-9 月,埃安的销量分别为 1.1 万辆、4.2 万辆、6 万辆、12.02 万辆和 18.23 万辆。

基于年内单月表现,埃安的销量表现在新势力当中亦是处在上位圈。最近公布的销量数据显示,埃安 10 月销量再次突破 3 万辆,遥遥领先与蔚小理哪吒零跑等新势力车企。

据钛媒体APP了解,埃安热销的两款车型价格区间集中于 10 万-20 万元,而价格在28.66~45.96 万元的 AION LX 的销量数据则十分不堪——截至 9 月,AION LX 年内仅卖出了 3446 辆。

不难看出,埃安的销量出口集中 10 万-20 万之间的低价车型,尽管销量数据十分可观,但由于低价车型的单车利润率不高,埃安一直处于亏钱状态。

财报数据显示,埃安在 2019 年-2021 年的营收分别为 52.3 亿元、76.1 亿元、172.7 亿元,营收规模增长明显,然而净亏损也在加速扩大,分别亏损 6.2 亿元、6.9 亿元、13.9 亿元。

另外,从购车群体来看,埃安有大部分销量来自 B 端市场。上险量数据显示,2021 年埃安销量有 43% 来自 B 端市场,其中销量最高的 AION S 有 63 % 来自出行市场——这直接指向了埃安另一潜在问题,即品牌调性。

要知道,埃安官方定义的品牌形象是“高端智能电动车品牌”,然而无论从销量还是应用来看,其已经逐渐被贴上“中低端”、“网约车”标签。

显然,准备冲击 IPO 的埃安急于甩开这些标签。今年九月,埃安发布了其全新高端品牌“Hyper昊铂”,并推出超百万元的纯电超跑。

据埃安方面说法,应用于 Hyper SSR 的前沿技术后续也会应用至其它车型,然而“由高至低易,由低至高难”,更何况冲击高端需要时间的积累,难以通过一款产品转变用户认知,埃安品牌形象的转变,还需要靠更多产品来彰显。

在产业链布局上,埃安在 A 轮融资中就有意引进动力电池生产、充换电能源生态、芯片设计与制造、智能驾驶等产业投资者。尤其在电池方面,埃安已启动电池研发试制线建设,并计划设立电池公司以实现自研自产。

工厂产能方面,埃安目前已有面积广汽智联新能源汽车产业园和广汽新能源智能生态工厂两大产区,后者总规划产能能够达到 40 万辆/年。

渠道建设上,埃安采用的是“线上+线下、直营+经销”的营销体系。截至目前,埃安已经先后建成了近 400 家终端体验店。

无论是产能储备,还是销售渠道建设,埃安目前与新势力相比都不逊色,甚至要优于绝大多数的新势力车企,但能否完成寄予的品牌向上重托,依旧需要时间来检验。

极氪:黑红路线成功出圈,后劲还需考察

10 月 31 日,发布公告称,已向香港联合交易所有限公司提交一份议案,内容指向分拆 ZEEKR Intelligent Technology Holding Limited (极氪)并将其独立上市,而后联交所已确认公司可以进行建议分拆。

事实上,去年 6 月吉利曾递交过极氪在科创板的上市申请,但后来撤回了申请,官方解释称为极氪智能科技可持续发展探索不同的外部融资方案。

而后,极氪在 7 月发生股权变动,最大的股东吉利汽车集团退出由上海华普接手,后者为吉利控股集团的全资子公司,浙江极氪智能科技有限公司拥有 100% 股权。

通过“左手倒右手”的股权变换,极氪获得了自由身。有业内人士表示:“目的是对公司的用途和定位进行重新考量和设计。除了股权设计,某种程度上讲,也是为了淡化吉利和极氪的从属关系——吉利是吉利,极氪是极氪。”

股权变动后次月,极氪宣布 Pre-A 轮融资,投资总额为 5 亿美元,投后占极氪股比约 5.6%,投资方包括英特尔投资、鸿商集团、博裕资本、、等。据市场推算,极氪的投后估值接近 90 亿美元,折合人民币约为 600 亿元。

如今看来,吉利早已为极氪独立上市埋下伏笔。

事实上,作为吉利深入进军智能化、电动化的纯电品牌,极氪具备重要的战略地位,是吉利电动化布局的关键一环。

极氪品牌成立于 2021 年 3 月,最初由吉利汽车和吉利控股集团共同投资成立,双方持股比例分别为 51% 和 49%,李书福任公司董事长,安聪慧为CEO。

从成立时间来看,极氪显然已经错过了新能源浪潮的早班车,要在一众新老势力当中出圈无疑增加了难度。

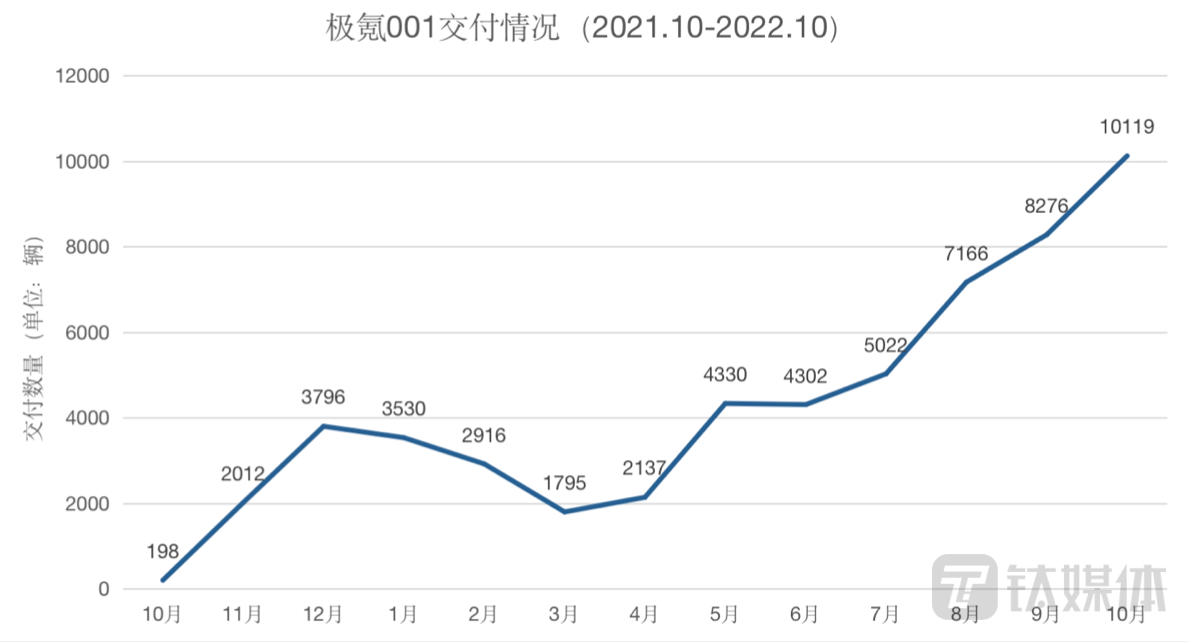

从产品线来看,极氪目前仅有一款轿车车型极氪001在售,定位为豪华猎装轿跑,价格为 29.9 至 38.6 万元,于 2021 年 10 月开始交付。

值得一提的是 ,极氪001在推出之初因车机卡顿、软件频出 bug 等问题被用户诟病,为化解危机,今年 7 月极氪将原来搭载的 820A 免费升级到 8155 芯片。据安聪慧的说法,此次“换芯”累计额外投入达 3 亿元。

截至 10 月末,极氪年内的累计交付量为 49593 台,其中三季度交付 20464 辆,跟二季度10769 辆交付量相比暴涨 90%。

虽然交付数据向上走高, 但极氪001“并不挣钱”。安聪慧曾在采访中表示,2022年上半年极氪整车毛利率仅为 5% 左右——即使是蔚小理中汽车利润率最低的小鹏,其利润率都有 9.1%。

即使极氪001已经拿到 30 万订单,但由于整车利润率不高,极氪陷入了“增收不增利”的怪圈。

据吉利财报数据,极氪于去年共录得 28.68 亿元的营收,同期的净亏损达到 10.1 亿元。2022年上半年极氪的营收达到88.28 亿元,期内净亏损为 7.59 亿元——以此计算,极氪前述两个报告期内的累计净亏损已达到 17.69 亿元。

为了提升整车毛利率,极氪第二款车型定位为全球首款纯电豪华 MPV,即“极氪009”,鉴于目前MPV市场新能源玩家还比较少,极氪009有望在这一细分市场率先占位。

按照吉利方面的规划,预期 2025 年之前,极氪品牌还有 5 款全新车型上市。

极氪旗下车型均基于 SEA 纯电架构,这是吉利在 2020 年发布的纯电动架构,是吉利旗下四大模块化架构之一(另外三个为SPA、CMA、BMA),能够覆盖 A 级到 E 级车型,目前已经有超过 7 个品牌 16 款以上的车型启动基于 SEA 架构的研发,其首款产品正是极氪 001。

为了加快电动化布局,吉利还在大力加速电池产业链布局,涉及原材料、电芯、模组、电池包、电池租赁、电池回收利用等环节。

线下渠道建设方面 , 截至 9 月 30 日,极氪已有 200家门店营业,ZEEKR power 自建充电站累计布局全国 106 个城市 550+ 站,充电地图接入的第三方充电网络已覆盖全国 336 个城市近 36 万个充电终端。

阿维塔:队友实力在线,但1+1+1>3?

与极氪、埃安不同,阿维塔并非完全孵化自,而是由、华为、三方共同打造。

阿维塔成立于 2018 年,前身是长安和合作的“长安”,后来在 2020 年 6 月增资 9000 万将其收归为旗下控股子公司,并于 2021 年 5 月更名为阿维塔科技有限公司。

尽管阿维塔赶上了中汽车行业的早班车,但“长安”时期并无实质性进展,错失了关键起势时机,阿维塔真正走上发展的正轨,是在和华为加入之后。

更名后的阿维塔采用完全市场化运作,2021 年 11 月,阿维塔引入等企业的增资,的股权被稀释至 39.2%,持股达 23.99%,成为阿维塔第二大股东;彼时,阿维塔的估值金额达到 7.88 亿人民币。

随后在 2022 年 8 月,阿维塔完成新一轮的增资扩股。长安的持股比例上升至 40.99%,成为绝对的大股东。持股比例下降至 17.10%,的持股比例被进一步稀释至 0.81%。完成本轮融资后,阿维塔融资规模近 50 亿元,投后估值近百亿元。

华为虽然没有参股阿维塔,但作为战略合作伙伴,华为深度参与了阿维塔的技术开发,曾在产品研发阶段派遣了 1000 多名工程师入驻阿维塔。与北汽极弧一致,华为与阿维塔的合作采用的也是 Huawei Inside 模式,即华为与车企「共同定义,联合开发」。

由此,阿维塔将融合了、华为、各自在研发制造、智能解决方案和资源管理生态领域的优势技术,并深度融合三方战略资源。

其中,华为将通过其 ICT 技术与阿维塔科技联合构建研发、渠道、服务、生态等全价值链环节,提供全栈智能汽车解决方案;则提供智能电动汽车动力电池技术;则承担起整车制造的角色,包括整车制造经验、渠道布局等技术支持。

不仅如此,基于各自的优势技术,三方共同打造了自主可控的智能电动网联汽车平台(CHN),并首发应用于初代车型阿维塔 11。

阿维塔 11 售价在 35-41 万元之间,据官方数据,阿维塔 11 累计订单已超过 2 万,其中锁单用户突破 5000 辆。

值得一提的是,阿维塔目前仅有阿维塔 11 一款产品,对比行业其它新能源品牌,仅推出一款产品的阿维塔显然进展缓慢——作为参考,和阿维塔同年成立的岚图已经在 7 月开启第二款车型的交付。

按照阿维塔的规划,其已经与华为技术签署全面战略合作协议,三方将在未来 5 年推出 4 款新车。

另外,阿维塔与华为也在共同筹备进驻华为门店渠道销售,据悉,阿维塔 11 将于今年 12 月陆续入驻北京、深圳两家华为旗舰店。

在渠道建设上,阿维塔采用的是自建+合作伙伴的多元方式,截至 10 月底,阿维塔全国直营门店数量已突破 60 家,覆盖北上广深等 20 余大中型城市,计划在年内将渠道覆盖至 110 座城市。

如今的阿维塔,可以说充分融入了各家所长。某种程度上来说,跨界联名的最大意义不外乎借助于各方的影响力,实现 1+1+1>3 的结果。

阿维塔是否能够凭借全新战略模式摆脱掉队的现状,在竞争愈发激烈的新能源汽车赛道上厮杀存活,目前还得看阿维塔 11 首战表现。

传统车企反攻,新能源赛道开启淘汰

无论是分拆上市的埃安、极氪,还是独立后就实行市场化运作筹备上市的阿维塔,传统车企无不凭借全新品牌在新能源赛道上进行赶超。

无论以何种方式登陆二级市场,考无非以下几个方面,一是分拆上市能够扩宽新品牌的融资渠道,增加资金储备;二是能够在资本市场的作用下提升品牌估值;再者,新品牌的崛起也能够对集团起到反哺作用,成为新的增长曲线和利润增长点。

事实上,除了极氪、埃安、阿维塔三家已经明确分拆上市的汽车品牌,东风集团新能源汽车品牌岚图汽车、上汽集团宣布旗下智己汽车都已经开始接受外部融资,不排除未来登上二级市场的可能性。

截至目前,中国汽车市场共有 130+个品牌,是全球企业最多、品牌最多的市场,其竞争有多残酷可想而知。传统燃油车时代已逐渐逝去,新能源的竞争才刚刚开始。

中汽协数据显示,2022 年 10 月,新能源汽车产销量分别达 76.2 万辆和 71.4 万辆,同比增长 87.6% 和 81.7%,市场占有率达到 28.5%。可以看到,新能源汽车仍有很大发展空间。

有从业者提出,智能网联电动汽车行业的发展是快鱼吃慢鱼,而不是大鱼吃小鱼。新能源汽车赛道上,新势力车企拥有先发优势,然而,当传统车企开始向新能源转型,其追赶速度也不可小觑。

从造车新势力及传统车企的新能源汽车品牌均公布的 10 月份交付量数据来看,越来越多传统车企的新能源品牌冲入交付榜单前十,造车新势力蔚小理却直接跌出前三。

虽然蔚小理零跑等新势力已经率先登陆二级资本市场,但随着底蕴雄厚的传统车企的新能源品牌向二级市场进击,这场战争才刚刚燃起硝烟。

不难想见,新能源汽车市场将进入白热化的角逐阶段,谁将出局?谁将幸存?