11月22日美股盘前,百度集团(证券代码:9888.HK、BIDU.O,以下简称:百度)公布了2022年第三季度财报。财报显示,今年三季度百度实现营业收入325.40亿元,同比增长2%,高于彭博一致预期的317.72亿元,同期实现非公认会计准则下的归属百度的净利润58.89亿元,同比增长16%,高于彭博一致预期的55.10亿元。

从股价表现上来看,当日在中概股整体表现疲软的情况下,百度受业绩超预期影响,股价仍有小幅上涨,万的数据显示,万得中概股30指数(888201.WI)收跌3.4%,百度美股收盘微涨0.55%。

图一:百度美股(BIDU.O)的股价表现 资料来源:wind

从三季报的表现来看,百度整体业绩呈现企稳回升态势,各项财务数据同比及环比均有较大的改善,降本增效措施成效显著。与此同时,第一增长曲线营销业务已开始回暖,第二增长曲线云业务持续稳健增长,第三增长曲线智能驾驶业务也小有成就。

那么,百度这份财报的质量究竟如何?百度的未来怎么看?

01 财报综述

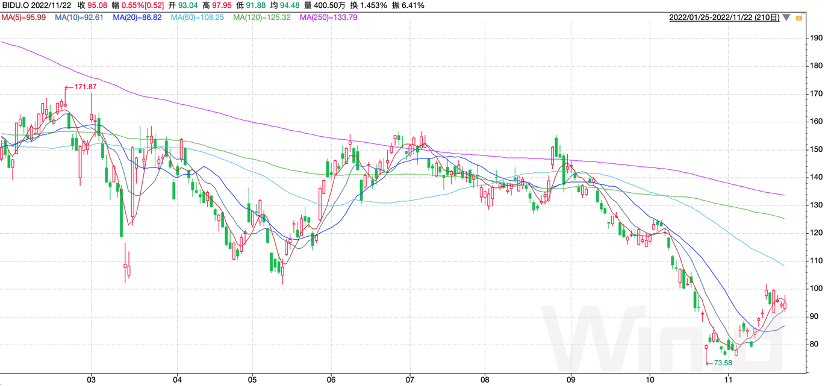

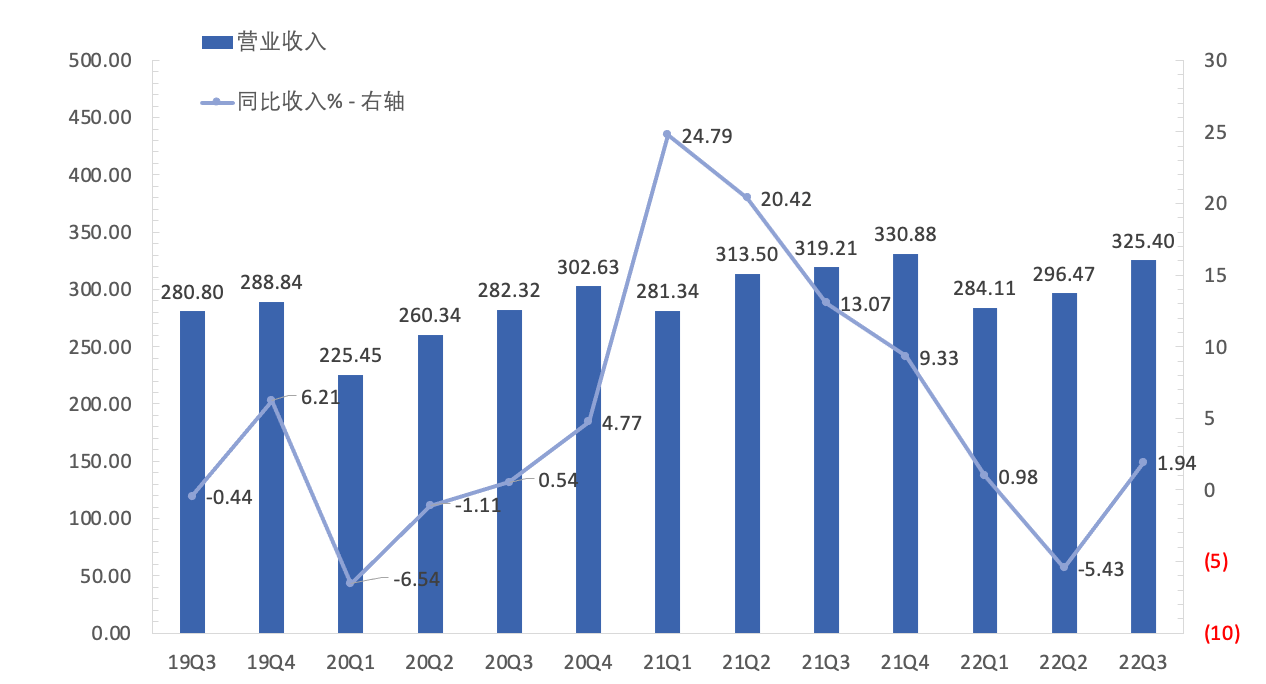

百度集团在今年第三季度单季实现营业收入325.40亿人民币,同比增长1.94%,环比增长9.76%。在经历了连续5个季度的收入同比增速下滑之后,百度在本季度终于迎来了业绩拐点。虽然宏观经济、疫情反复等诸多负面因素的影响仍未消散,但百度的收入仍能实现同比以及环比的增长,超市场预期。

图二:百度集团单季营业收入及同比增速 资料来源:公司财报,36氪

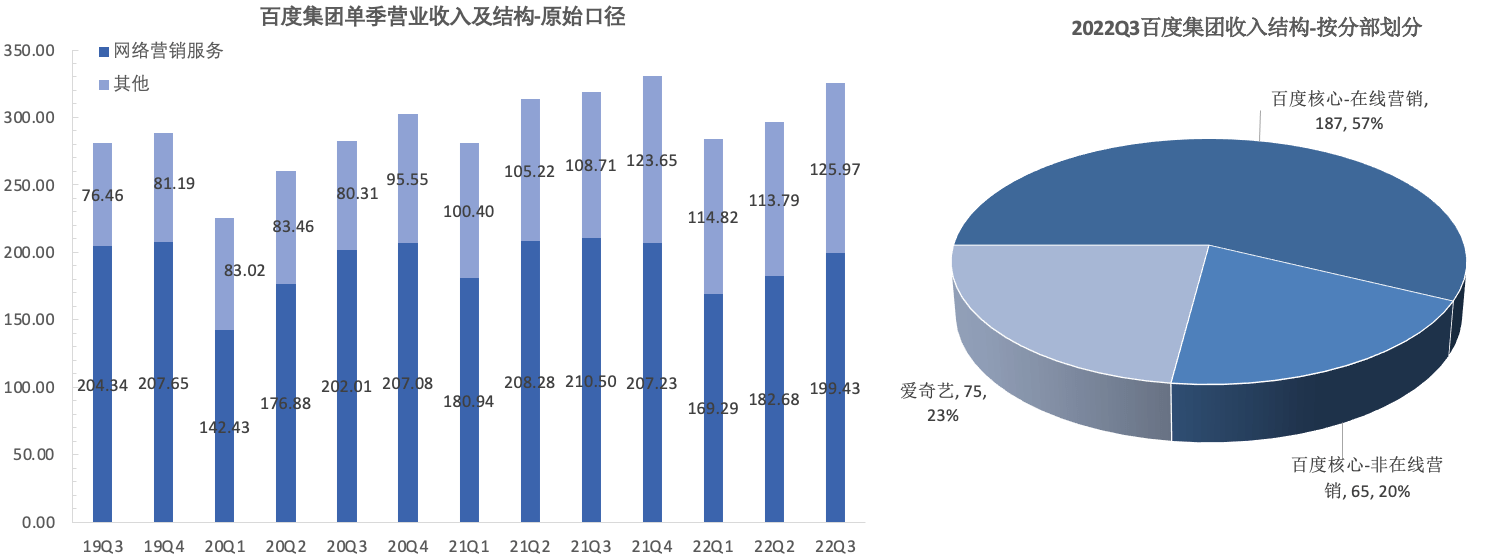

收入结构方面,百度的财报披露了两个口径的业务结构,根据利润表的原始口径,百度的收入由在线营销服务和其他这两部分构成;按业务分部划分后的业务结构,则包括了百度核心与爱奇艺两个分部。其中,百度核心包含在线营销服务、智能云服务等具体业务,爱奇艺则主要包含在线广告服务、会员服务、内容分销等业务。

关于这两个口径之间的换算关系,原始口径中的在线营销服务主要包含百度核心中的在线营销服务和爱奇艺的在线广告服务,而原始口径中的其他则包括了百度核心中的智能云服务,爱奇艺的会员服务、内容分销,再分别加上百度核心与爱奇艺的剩余其他业务。

在利润表披露的原始口径下,百度的在线营销服务仍是收入支柱,2022Q3实现收入199.43亿元,同比下滑5.3%,环比增长9.2%,占营收的比重为61.3%;其他业务仍是业绩动能,同期实现收入125.97亿元,同比增长15.9%,环比增长10.7%,占营收的比重为38.7%。

在业务分部口径下,核心业务在线营销收入仍占大头,2022Q3,在线营销实现收入187亿元,同比下降4%,环比增长10%,主要是由于宏观经济在今年有所承压,但自6月起已开始逐步改善;以云业务为主的非在线营销业务实现收入为65亿元,同比增长25%,环比增长7%,主要受云及其他AI驱动业务的推动。

从百度目前的收入结构来看,营销业务作为百度的基本盘在今年持续承压,但随着宏观环境的改善,该业务已出现了显著的复苏信号。作为近年来的业绩动能,百度云业务的增速虽受疫情影响而出现边际放缓,但凭借其优于同行业的抗风险能力,其增速和复苏节奏仍领先于行业平均,与此同时,随着智能驾驶等业务发展日趋成熟,百度在非营销业务的成长性仍值得期待。

图三:不同口径下百度的收入结构 资料来源:公司财报,36氪

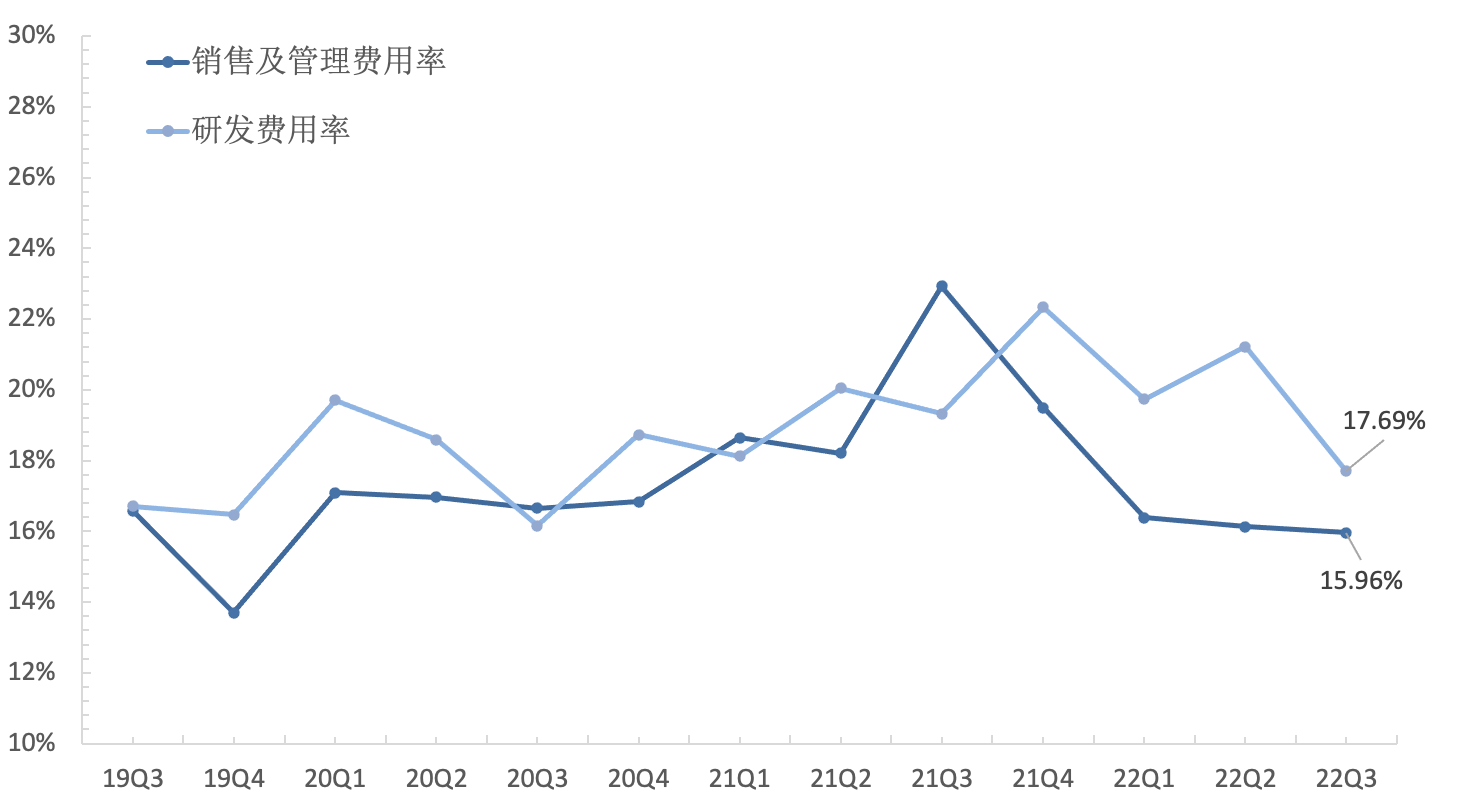

费用方面,百度在2022Q3的销售及管理费用支出52亿元,同比下降29%,主要系渠道支出与市场推广的减少。从趋势上看,百度的销售费用率自去年Q3开始已连续下降4个季度,由此表明降本增效势成果显著。

研发费用方面,百度在2022Q3研发费用支出58亿元,同比减少7%。百度本季度研发费用率的下滑与降本增效措施紧密相关,但基于拥抱人工智能的企业战略,百度持续加大研发强度的长期趋势不改。

图四:百度销售及管理费用率和研发费用率 资料来源:公司财报,36氪

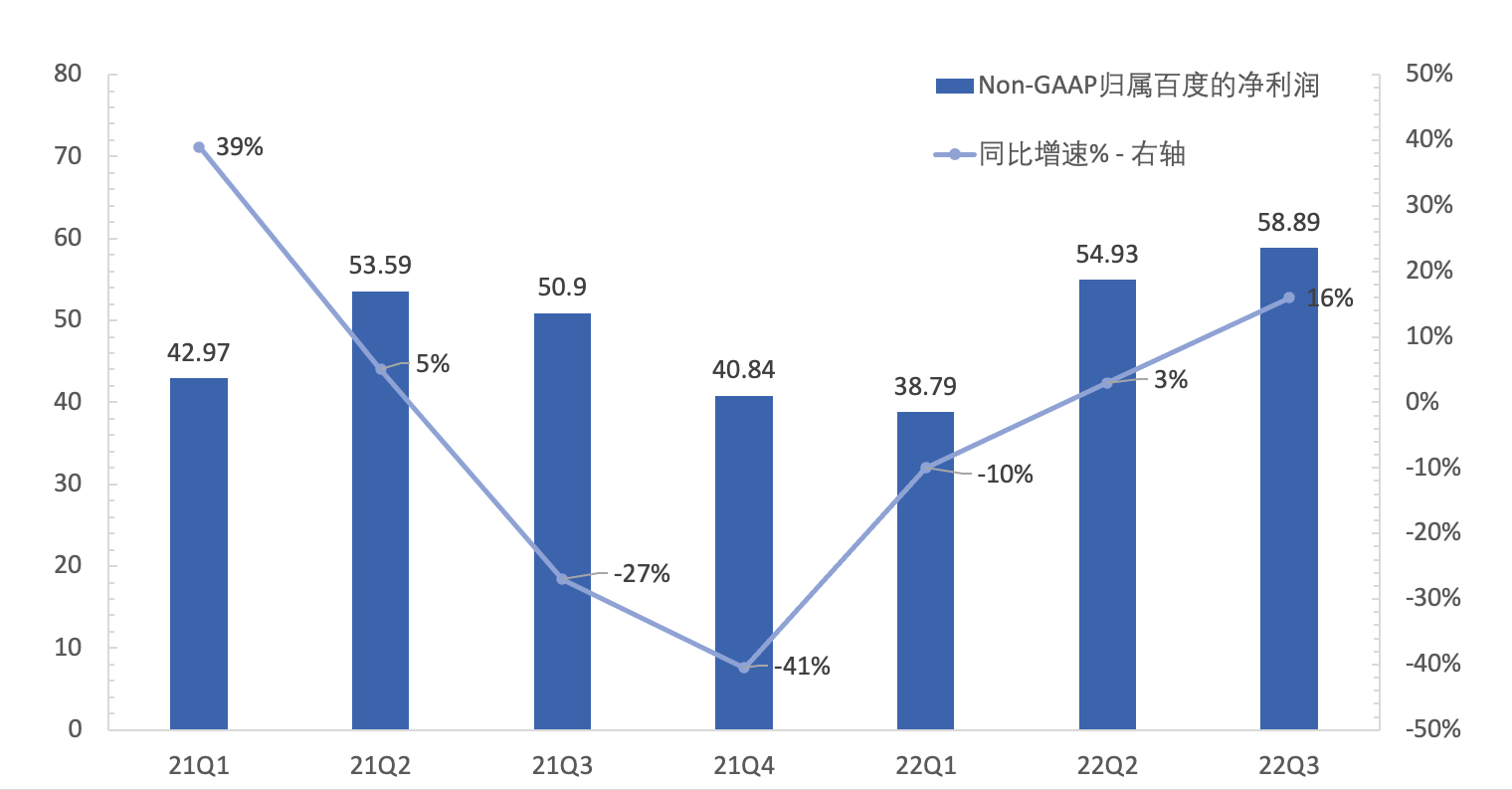

盈利能力方面,在费用端的持续收缩下,百度在利润端取得了较好的表现。2022Q3,百度实现Non-GAAP经营利润72.0亿元,同比与环比分别为53%和31%;同期实现Non-GAAP归属百度的净利润58.89亿元,同比与环比分别为16%和6%;同期经调整的EBITDA为88.79亿元,经调整EBITDA利润率录得27%。

从Non-GAAP归属百度的净利润在近年来的表现可知,百度通过其核心业务可以实现稳定的盈利。在趋势上,在降本增效措施以及非广告业务的战略转型持续推进下,Non-GAAP归属百度的净利润同比延续了自2021Q4以来的边际回升态势。

图五:百度Non-GAAP归属百度净利润及同比增速 资料来源:公司财报,36氪

总的来看,百度在今年Q3交出了一份超市场预期的成绩单,也与我们在Q2时预测的业绩稳步复苏的节奏一致。展望Q4,基本盘广告业务已开始边际回暖,第二成长曲线云业务已开始贡献业绩,并在近年来实现了稳步增长。随着诸多降本增效措施的持续推进,叠加经济的逐步复苏,百度Q4延续业绩修复态势的确定性较高。

从中长期来看,自动驾驶及智驾等领域的商业化落地有望成为百度的核心看点,作为第三成长曲线,这些领域的研究进展也将成为百度打开估值空间的关键。

02 财报要点解读1 、智能驾驶:萝卜快跑扩张迅速

百度智能驾驶业务盈利模式主要分为提供智能汽车及智能道路解决方案;经营无人驾驶出租车;与吉利合作开发智能汽车三大业务。其中,无人驾驶出租车是自动驾驶最大的变现方式。

自去年8月份百度将旗下自动驾驶出行服务平台升级为萝卜快跑后,平台扩张迅速、运营量可观。根据公司财报披露,2022年第三季度,萝卜快跑供应的无人驾驶出行服务订单超过47.4万单,同比与环比分别增长311%及65%。截至2022年第三季度,萝卜快跑累计向大众提供的无人驾驶出行服务订单达1.4百万单,已成为全球最大的无人车服务提供商。

截至目前,百度已在武汉、重庆等城市开启没有安全员与驾驶员情况下的商业运营,在北京开启方向盘后无人的商业运营,并在十余个城市落地无人驾驶出租车服务。随着国内无人驾驶法律法规端的逐步完善,以及更低成本的RT6车型落地,公司的无人驾驶出租车商业化进程有望进一步加速。

不仅如此,百度在智能汽车业务上也有较大的进展。集度汽车ROBO-01探月版电动汽车已在10月开启预定,限量推出一千辆,该款车在交付时将会搭载全自动驾驶系统套件,能够在高速公路、城市道路和泊车情况下执行自动驾驶任务,并有望在2023年实现量产。随着量产车开启交付,集度的市场价值业有望逐步体现。

在智能汽车及智能道路解决方案上,汽车制造商对Apollo自动驾驶服务(ASD)解决方案的需求也在日益增长。本季度,中国最大的汽车和高新技术公司之一将现有的合作进行了延伸,计划将Apollo领航辅助驾驶(ANP)、自主泊车(AVP)及高精地图(HDMap)用于其他热销车型。

在持续高额研发费用的投入下,百度通过对自动驾驶产业链的全面布局,从车端、路端、云端提供辅助,弥补算法不足的缺陷,不断助推智能汽车的商业化落地。

2、智能云:业绩增长依然稳健

在百度Q2的财报中我们提到,百度的智能云业务主要应用于与宏观环境强相关的工业及政务领域,覆盖制造业、水务、能源、交通、公共事业等多个行业。

尽管疫情对公司业务的开展造成了很大的干扰,但由于公共事业领域(如交通)本身具有一定的逆周期性,因此上述服务领域为百度的智能云业务起到了“稳定器”的作用。

在Q3的财报中,上述特性依然体现得十分明显。2022年三季度,百度的智能云业务营收同比增长24%,增速高于行业18%的平均水平。同时,百度的智能云也实现经营利润环比、同比的双提升。

在产品的具体应用方面,百度智能网联、智慧交管、智慧高速、智慧停车解决方案已经帮助北京、广州、长沙、重庆等城市大幅提高交通通行的效率。截至第三季度末,以累计合同金额超过千万元人民币订单计算,百度ACE智能交通解决方案已经被63个城市采用,覆盖范围较上季度的51个城市持续提升。

展望未来,随着疫情管控政策的逐步放松,以及宏观经济的逐渐回暖,百度智能云在工业领域的需求将会持续回升,公司的智能云业务将会有更强劲的增长表现。而从中期来看,百度智能云依然是百度营收增长的主要动力。

3、移动生态:托管页占营销服务收入首次突破50%

作为百度的现金牛业务,移动生态强劲的经营现金流是百度全力投入智能驾驶及智能云的底气所在。尽管目前市场对该业务板块的关注权重有所下降,但移动生态业务也依然具有闪光点。

二季度百度的核心业务在线营销收入受疫情封控的影响,同比下滑12.29%但超市场预期。本季度来看,在线营销收入恢复态势明显,环比增长10%至187亿元,同比则下滑4%。

在运营数据方面,9 月份百度App MAU达到6.34亿,同比增长5%。第三季度,移动端搜索查询次数同比实现两位数的增长,百度App信息流内容分发量则同比增长23%。

值得注意的是,在线营销收入中,来自托管页的收入同比逆势增长13%,而托管页在在线营销收入中的占比也首次突破50%。

不少投资者可能会对百度的托管页产品感到陌生,实际上,百度托管页类似一个SaaS产品,商家可以通过托管页定制广告页面并进行投放,同时还可以利用托管页统计各类广告数据,而百度托管页收入在营销收入占比的大幅提升,则意味着公司的移动生态业务也正在摆脱单一广告业务的掣肘。至少,该业务版块的抗风险能力会大幅提升。

03 总结与展望

整体来看,自Q2交出一份极具韧性的财报后,Q3随着宏观环境逐渐开始修复,百度各业务版块也出现了明显回暖的现象。

其中,对百度短期业绩影响最大的移动生态业务,其在线营销收入恢复态势明显,环比增长10%至187亿元,尽管与去年同期相比依然处于小幅下滑的状态,但随着未来宏观环境的进一步改善,该业务版块营收增速很可能从下季度起由负转正。

就中期业绩而言,百度的智能云业务无疑是源动力。从营收规模和增速来看,尽管目前智能云业务的收入规模不算大,但在持续且强劲的增速推动下,随着营收占比的不断提升,智能云正在积累对百度全局业务的影响力。

最令人惊喜的是,百度的智能驾驶业务在本季度出现商业化雏形。其中,萝卜快跑供应的无人驾驶出行服务订单超过47.4万单,同比与环比均大幅增长;而在智能汽车业务方面,百度也有较大的进展,其中集度汽车ROBO-01探月版电动汽车已在10月开启预定,限量推出一千辆,并有望在2023年实现量产,随着量产车开启交付,集度的市场价值业有望逐步体现。

估值方面,本年度受各种宏观因素的扰动,互联网企业普遍都经历了深度的回调,百度也不例外。从目前的情况来看,随着防疫20条等政策的陆续发布,对百度估值形成压制的因素正在逐渐消除,未来随着公司业绩的进一步修复,百度很可能会迎来业绩与估值的戴维斯双击。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。